日経平均株価先物に代表される金融先物取引が活発になった背景のひとつは、

金融の自由化によって金融商品の価格変動リスクが激しくなり、

投資家のリスク回避へのニーズが高まったためです。

本稿では、リスクヘッジ手段としての先物取引活用と、

その取引を可能ならしめている制度整備の状況の一環についてご説明します。

先物取引の特徴

先物取引には、主に以下の特徴があります。

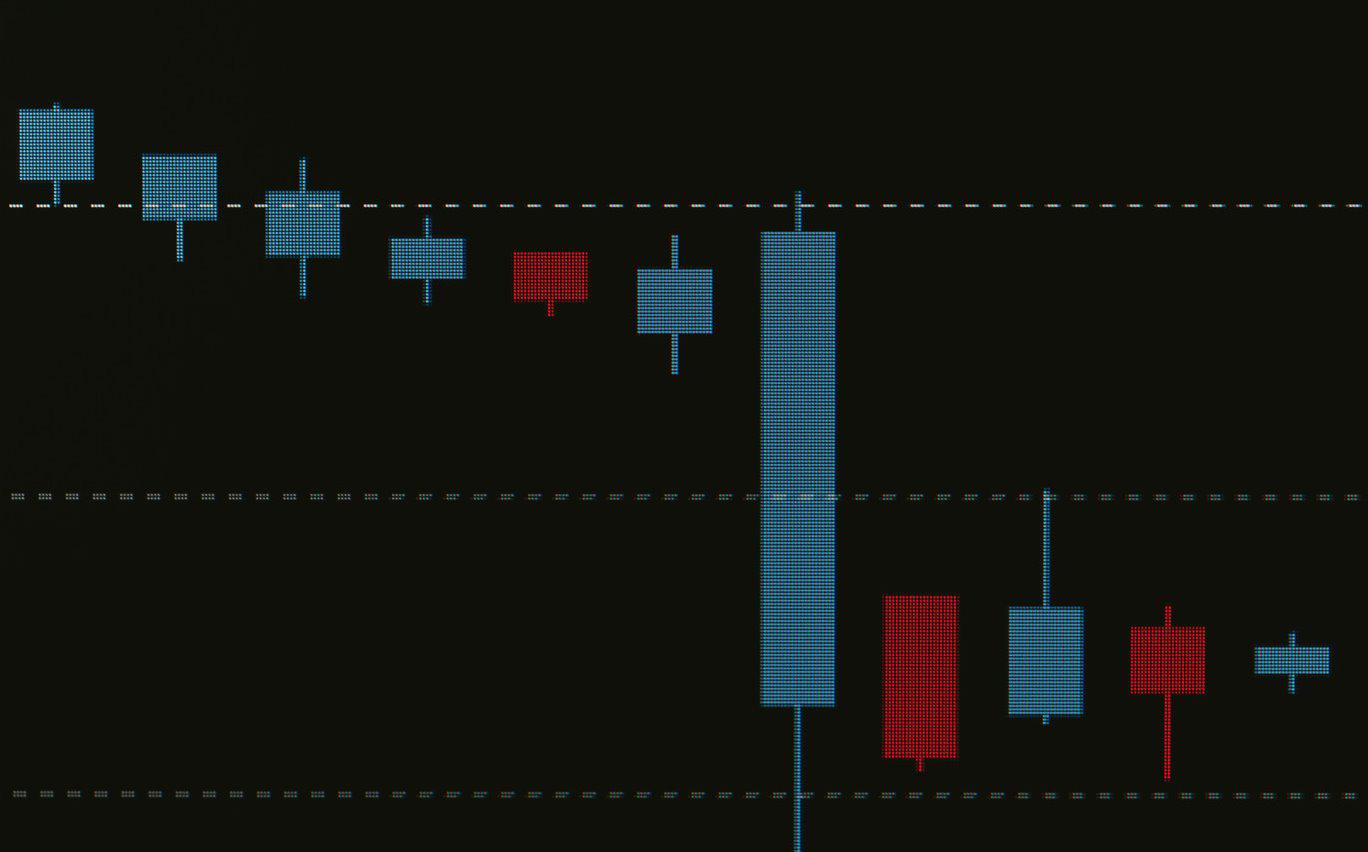

①「売り」からポジションを構築できる

先物取引は現物取引と異なり、例え原資産を保有していなくても一程度の証拠金(後述)を差し入れれば売方として取引を開始することが可能です。

つまり、今後の市況が悪化すると考えられる場合は、売りポジションから取引を開始して想定どおりに先物の価格が下落した時点で決済することにより利益を得られることになります。

この場合、予め定められた期間までに買方へ対象資産を売却する義務を負うことになります。

②反対売買を自由に行うことが可能

先物契約の買方は、対象資産の価額が上昇すれば利益が発生し、下落すれば損失が発生します。

売方の場合はこの逆です。

買方も売方も、当初の予想に反して相場が下落または上昇した場合でも、早期に反対売買を行い決済すれば、損失の拡大を防ぐことが可能です。

先物取引のヘッジ機能

先物取引については、先述の特徴から特にヘッジ取引に用いることで投資家が価格変動リスクを他者に移転することが可能です。

具体的には、保有する現物資産の価格変動リスクを避けたいと考える投資家は、その現物資産の先物を売買することでリスクヘッジ(リスクの回避)をすることが可能です。

例えば、株式を保有している人が相場の下落リスクをヘッジしたい場合は、保有資産の量に見合う株価指数先物等を売り建てることでそのリスクをヘッジできます。

一方、将来に入る運用資金で株式運用を予定しており、投資するまでの株価上昇リスクをヘッジしたい場合は、株価指数先物を買い建てることになります。

これが可能なのは、先物と現物資産の間の価格変動に強い相関性があるためです。

先物取引の制度整備

先物取引は、取引の公平性と価格形成の透明性

を図るために取引の種類・受け渡し時期・単位・数量などの諸条件がすべて取引所において標準化されています。

これにより一定の資格を満たした多くの投資家が同一の取引に参加することが可能となっており、取引所における売買処理もシステム化によりスムーズとなっています。

また、先物取引を行う際、投資家は売方・買方を問わず決済履行を担保するために取引所へ証拠金を差し入れることが義務付けられています。

取引所はこの証拠金と引き換えに投資家の信用リスクを引き受け、取引の相手方となり得る他の市場参加者に取引の安全を担保していることになります。

また、先物取引では売買の建玉を日々の清算値で評価替えし、日々の評価差損益に基づいた更新差金の授受を行う値洗い制度を導入しています。

こうした制度は、投資家の取引の安全性確保に資することを目的としています。

まとめ

先物取引は市場の適正な価格形成や投資家のリスクヘッジ機会を提供する重要な制度のひとつとして、取引のシステムインフラを含め常に利便性の向上が図られています。

また、特に近年は商品や取引形態の多様化や、国内取引所と海外取引所の提携が加速しつつあり、本格的な金融先物取引の時代が到来しています。

今後も、リスクヘッジのみならず個人の資産形成の場としても有益な機会を提供する取引と言えるでしょう。